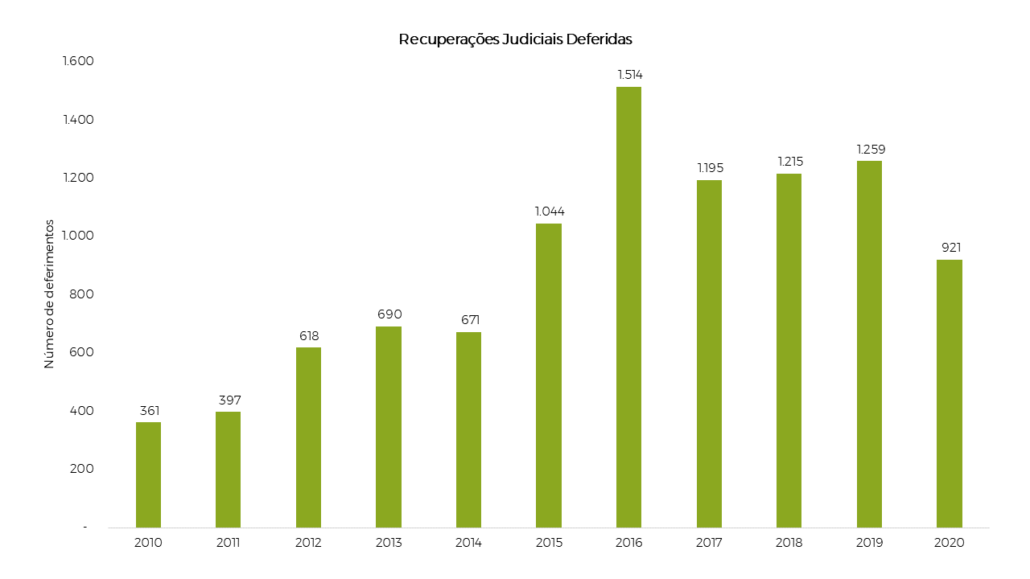

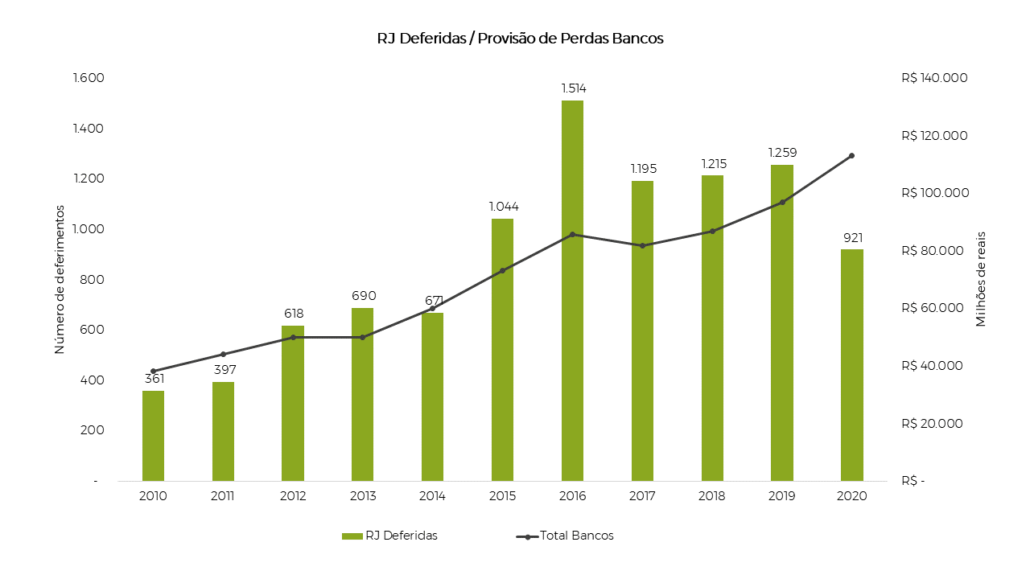

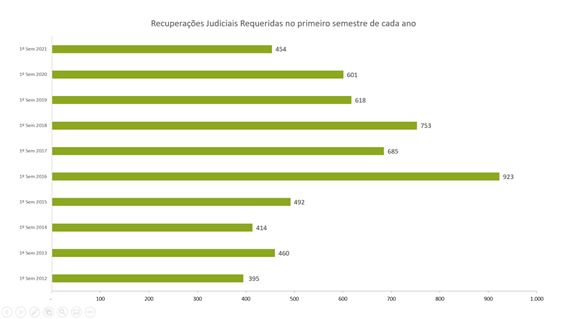

Número de novas Recuperações Judiciais tem menor nível desde 2014

Recuperações Judiciais requeridas chegam a 454 no primeiro semestre de 2021, maior nível apenas que 2014 e 2012 nos últimos dez anos. E micro e pequenas empresas que entraram com o pedido chegam à maior porcentagem dos últimos dez anos, com 69% até junho de 2021.

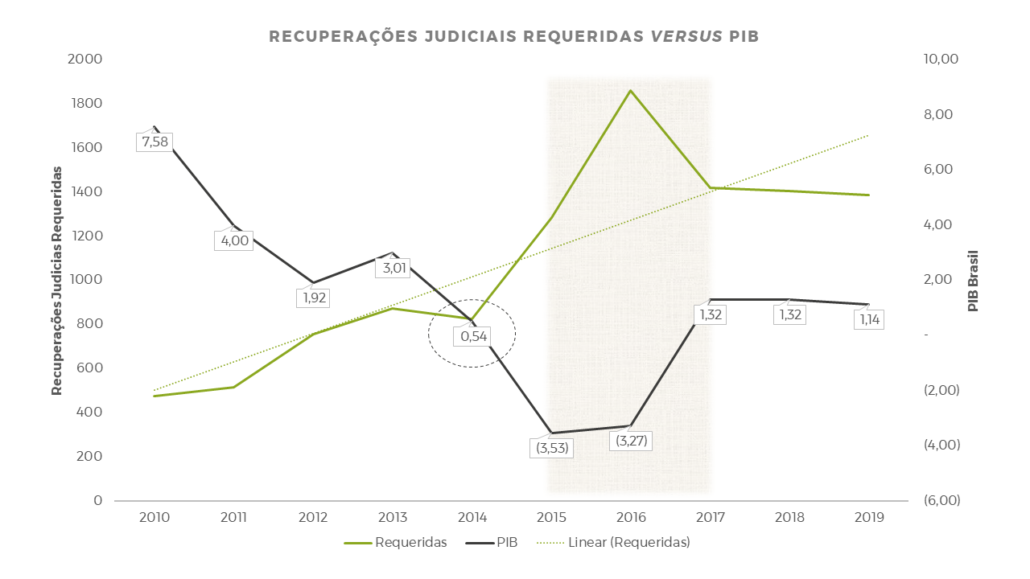

Sempre é válido analisar o mercado de insolvência a partir do aumento ou queda do número de Recuperações Judiciais (RJs) requeridas. Porém, não achamos a análise imediatista do aumento/queda do número de pedidos de um mês para o outro, ou até mesmo nos últimos 12 meses a melhor forma de olhar para esses números.

É interessante observar a série histórica dos últimos dez anos de RJs requeridas, com diferentes recortes, para melhor entendermos os impactos atuais.

Elaborado: pela Valuup

O primeiro semestre de 2021 demonstra que as expectativas de um incremento de novas Recuperações Judiciais, espelhando o boom de 2016, aparentemente não vão acontecer. Se há 12 meses falávamos que era o menor nível de RJs do primeiro semestre dos últimos cinco anos, agora estamos vendo o menor número de pedidos dos últimos sete anos, sendo menor, inclusive, que 2013.

Notoriamente, o mercado de insolvência vem ganhando maturidade e robustez com mais de dez anos da modernização da Lei 11.101/2015 e com a sua nova atualização, Lei 14.112/2020. Todavia, essa maturidade não está sendo refletida no aumento de utilização dessa ferramenta para reestruturação empresarial.

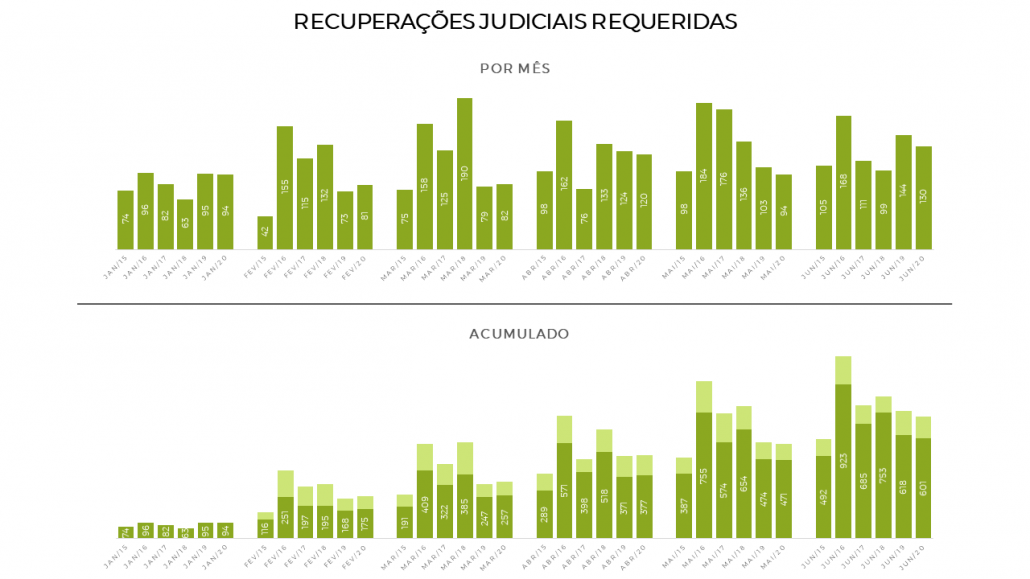

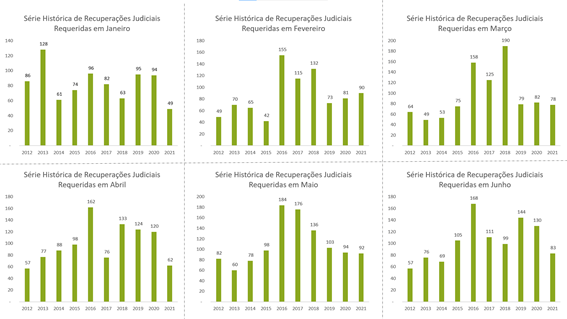

Se dermos um “zoom” no gráfico anterior, podemos comparar mês a mês os pedidos:

Elaborado: pela Valuup

Percebemos que meses, historicamente, com alto número de requisições, como constatados no segundo trimestre do ano, todos com uma média superior a 100 pedidos-mês, 2021 não acompanha a mesma tendência, ficando acima da média apenas em fevereiro.

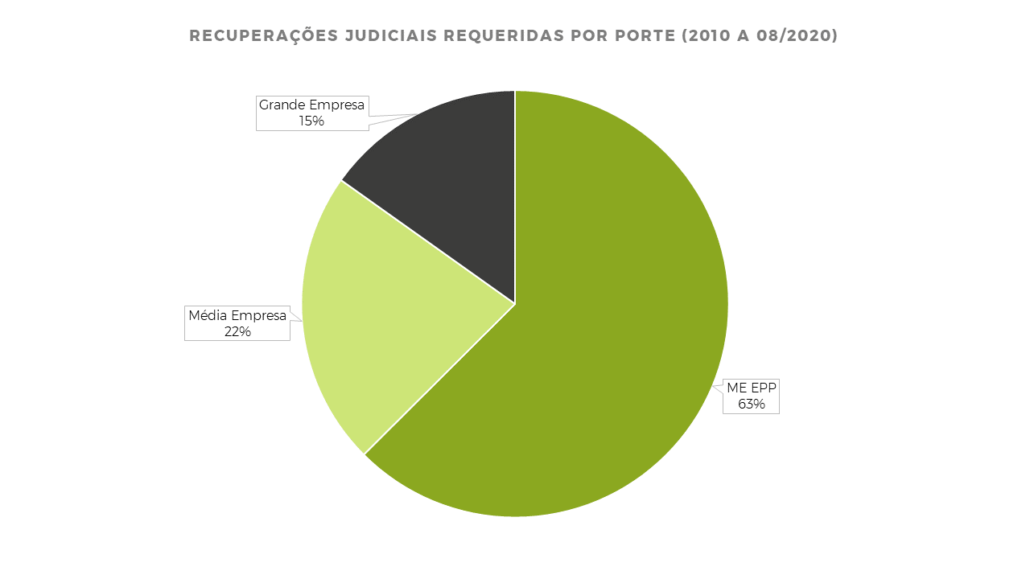

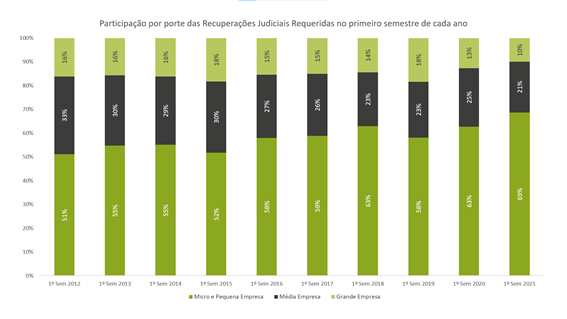

No entanto, identificando o perfil dos pedidos por segmento encontramos:

Elaborado: pela Valuup

Interessante que, mesmo encontrando um primeiro semestre com baixa no número de pedidos, observamos que o número de micro e pequenas empresas que requisitaram Recuperação Judicial nunca foi percentualmente tão alto, chegando a 69%. Em contrapartida, nunca foi tão baixo o número de grandes empresas que fizeram os seus pedidos, apenas 10% até então.

Isso claramente mostra o que já podíamos imaginar: que as empresas de micro e pequeno porte são as que estão tendo maior dificuldade de enfrentar os reflexos da pandemia. Além disso, fica evidente que a Recuperação Judicial não é um mecanismo de reestruturação que só grandes empresas utilizam, como normalmente se acredita. Os números demonstram que as micro e pequenas empresas cada vez mais recorrem a ela como meio de reestruturação dos seus passivos.