Mercado de M&A segue com tendência de alta

Números acumulados até maio de 2021 já superam todo o ano de 2020

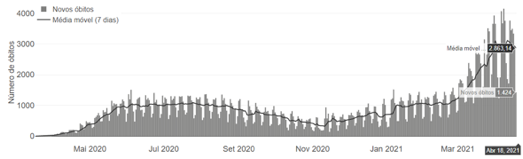

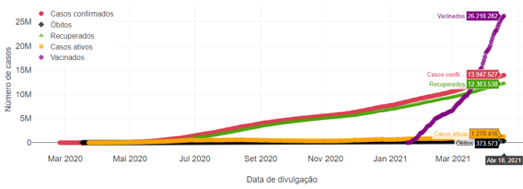

Seguindo a tendência do primeiro trimestre conforme o artigo M&A – 1º trimestre faz ano de 2021 começar com recordes, o acumulado das transações continuou com movimento de alta nos meses seguintes, superando os números de antes da crise de 2020, ano em que estas tiveram um período de pouca movimentação devido às inseguranças do mercado. Segundo a pesquisa Panorama de M&A no Brasil 2021 (Deloitte), a demora na compra de vacinas e as incertezas políticas no meio da crise sanitária e econômica que atingiu o mundo em 2020 fizeram com que o Brasil registrasse uma recuperação mais lenta.

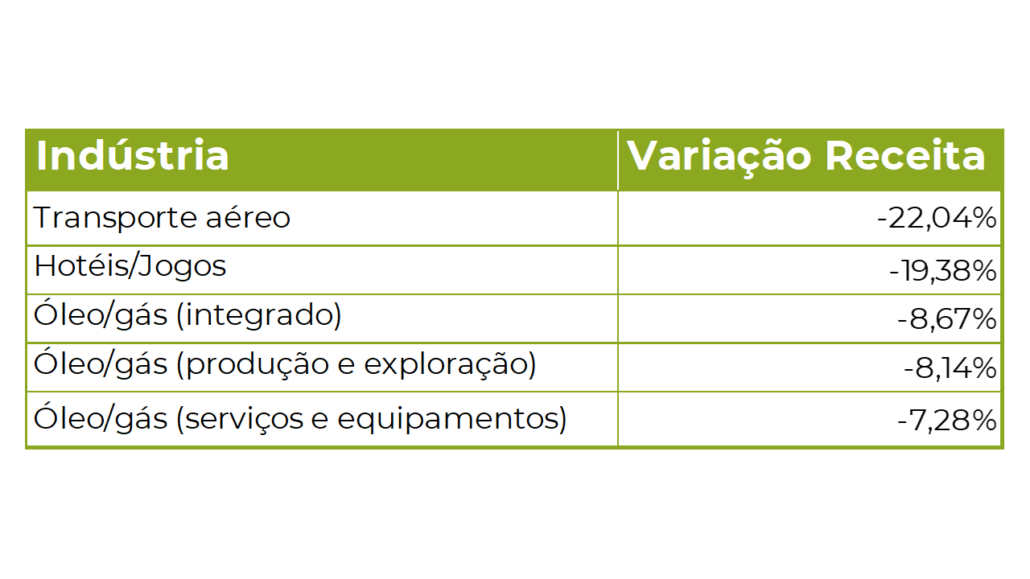

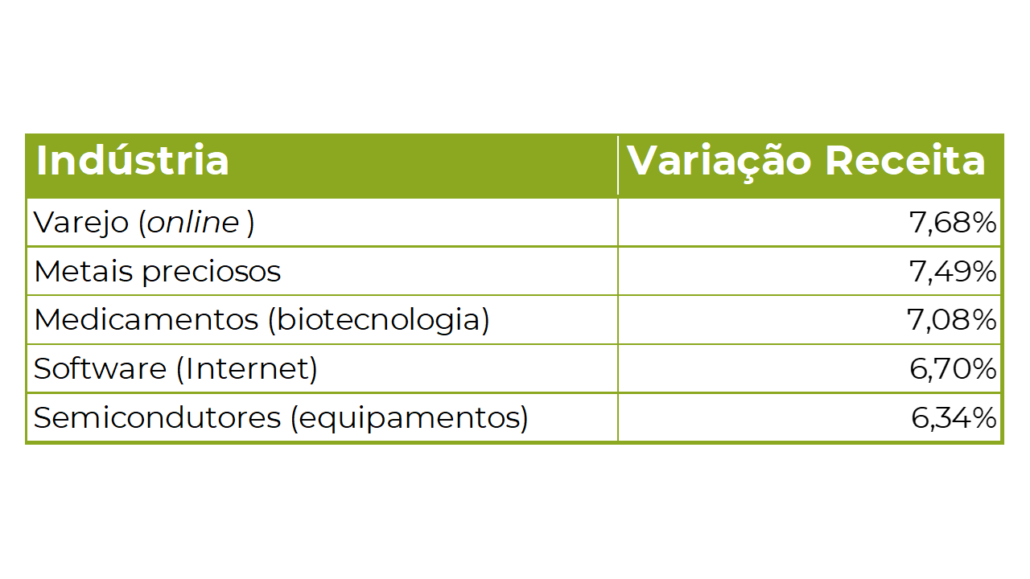

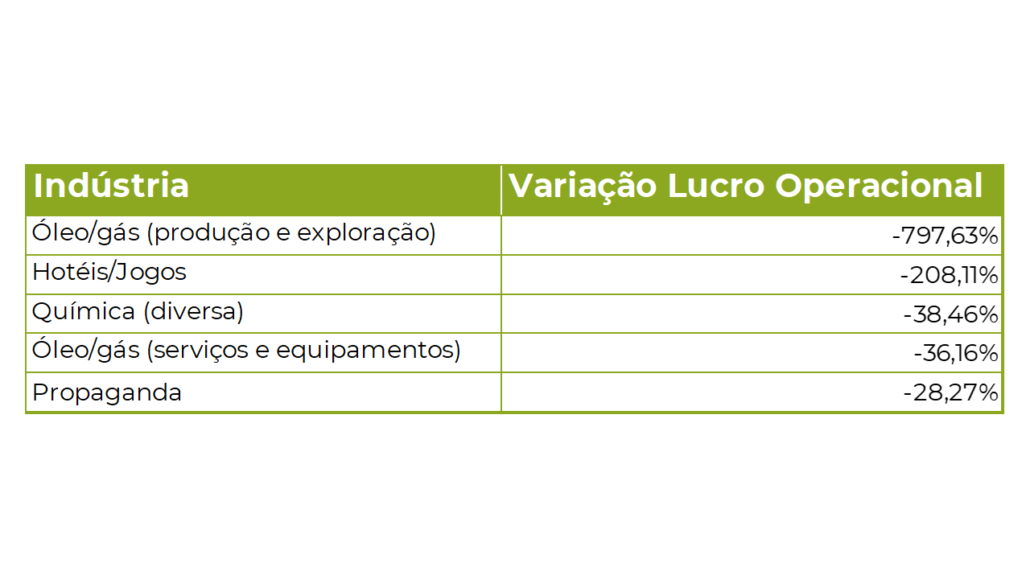

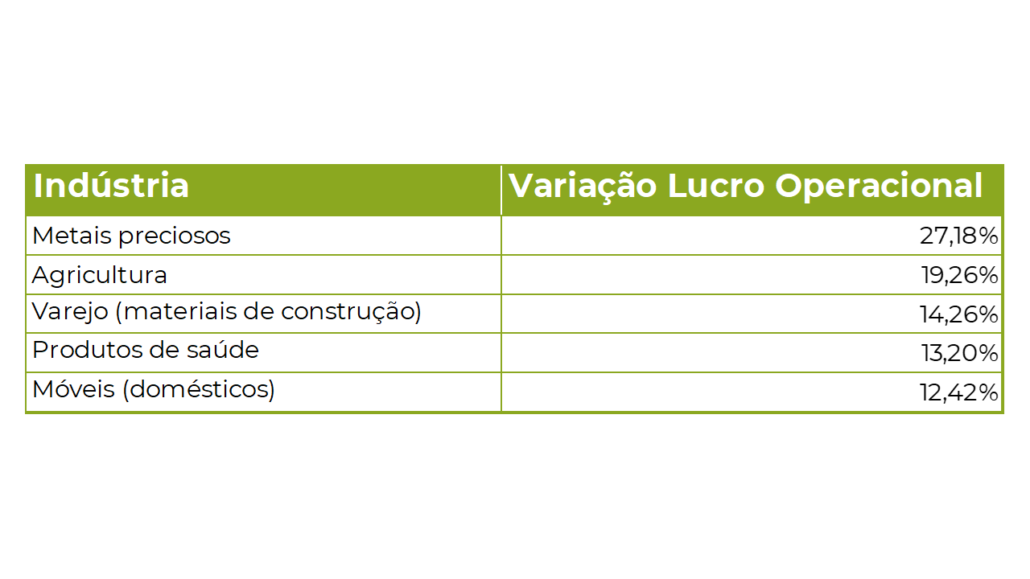

Porém, a pandemia fez com que as empresas mais afetadas pela crise se tornassem atrativas para grupos capitalizados que buscam ganhar mercado pela compra de concorrentes ou que então buscam a diversificação de seus negócios. Até maio de 2021, o volume de transações atingiu a marca de 693, alta de 37,23% sobre o mesmo período do ano passado, e 20,3% acima de janeiro a maio de 2019, segunda a TTR (Transactional Track Record).

Em valores, as operações atingiram R$ 221,6 bilhões, alta de 334,50% sobre igual período do ano passado, e 83% acima de 2019. A TTR inclui em suas estatísticas transações que não envolvem, necessariamente, assessores financeiros na intermediação.

Segundo a consultoria Dealogic, que coleta dados do mercado financeiro, já foram realizadas neste ano, até o momento, 237 operações de fusões e aquisições no Brasil no valor de US$ 52,1 bilhões, superando o valor de todo o ano passado, que foi de US$ 45,9 bilhões em 185 transações.

Os dados da pesquisa Panorama de M&A no Brasil 2021 (Deloitte) também apontam que o país deve continuar se destacando no mercado mundial de fusões e aquisições. Dos 100 executivos de empresas brasileiras entrevistados para a pesquisa, 71% estão buscando oportunidades para crescer de forma inorgânica enquanto 95% do total prevê que a atividade de M&A, em 2021, deve ser maior ou igual à reportada em 2020. Além disso, 64% dos executivos afirmaram também que estão buscando oportunidades de investimentos em fusões e aquisições no Brasil.

Com o cenário de juros em baixa e maior liquidez, o movimento de consolidação de empresas nacionais ganha força e, num outro movimento, o câmbio atrativo torna os ativos mais baratos para as empresas estrangeiras, estimulando a sua entrada no mercado nacional, apesar das incertezas econômicas e políticas que fazem esse investidor ficar mais receoso. Tais motivos nos levam a crer que o ano de 2021 ainda promete quebrar mais recordes no mercado de M&A.