Política Monetária do Banco Central dos EUA

Uma das principais questões no debate econômico atual está diretamente ligada aos próximos passos do Fed (Banco Central dos EUA). Quando o Fed irá reduzir seu programa de compras de títulos públicos? O excesso de liquidez (moeda) poderá gerar pressões inflacionárias persistentes? Para responder essas questões, precisamos entender como a pandemia afetou o comportamento dos consumidores e o que devemos esperar com o avanço da vacinação.

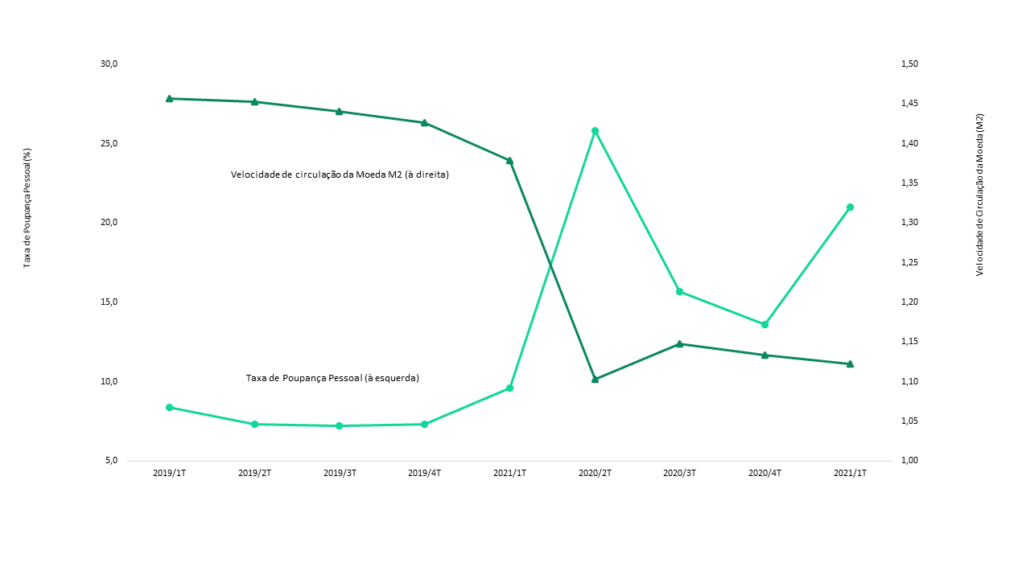

A pandemia trouxe um nível de incerteza econômico elevadíssimo. Os agentes econômicos realizaram seus movimentos de proteção, vendendo ativos de risco e demandando moeda precaucional. O excesso de poupança, aliado à queda na velocidade de circulação da moeda, tornou possível o aumento significativo da liquidez internacional, sem gerar pressões persistentes sobre a inflação. O Gráfico 1 descreve um comportamento nunca visto em toda a história recente do capitalismo: um nível de taxa de poupança das famílias acima de 15% de sua renda pessoal disponível. Um aumento realmente sem precedentes da poupança precaucional, aliado aos generosos programas de transferências governamentais, e um mercado de crédito desaquecido. Em março de 2020, quando a economia mundial parou, a taxa de poupança registrou uma marca de 33,7%, fazendo com que a velocidade de circulação da moeda (M2) caísse de 1,38 no primeiro trimestre para 1,10 no período seguinte, e assim permanecesse.

Taxa de Poupança Pessoal e Velocidade de Circulação da Moeda (M2), EUA: 2019/1T a 2021/1T

Nota: Poupança pessoal em porcentagem da renda pessoal disponível, média do trimestre.

Com uma queda tão expressiva das transações econômicas em valores nominais, a relação direta entre oferta de moeda e preços não é mais observada. Por esse motivo, a forte expansão monetária de 23% anualizada desde abril de 2020 até o mesmo mês de 2021 não gerou uma inflação descontrolada. A inflação ao consumidor em abril foi de 0,8% e, em 12 meses, está em 4,2%. Considerando o núcleo do CPI (excluindo alimentação e energia), a inflação em abril foi de 0,9% e, em 12 meses, de 3,0%.

De fato, a expansão de liquidez afetou mais diretamente preços de ativos financeiros e reais. Entretanto, no momento em que a economia voltar à sua atividade normal, com menores restrições de mobilidade social, o consumo e o crédito vão voltar a crescer. A taxa de poupança irá diminuir, e a velocidade de circulação da moeda aumentar. E, com essa expansão de liquidez anualizada de 23% do Fed, poderá haver pressões inflacionárias severas na economia. Ou seja, o Fed tem como desafio começar a realinhar sua política monetária, via redução de compra de títulos públicos (tapering), para ajustar um crescimento da oferta de moeda às novas condições da economia e ao comportamento do consumidor. Teremos como efeito direto um aumento nos juros de longo prazo, os treasuries norte-americanos.