Impairment Test do setor de varejo

Empresas do setor de varejo seguem as normas do CFC

Nossas perspectivas sugerem que teremos uma grande demanda por trabalhos de impairment test de ativo imobilizado e intangível, bem como fair value da carteira de recebíveis, covenants e, em alguns casos, going concern para as empresas.

Esse fenômeno está atrelado aos efeitos financeiros ocasionados pela Covid-19, obrigando as empresas a estimar, reconhecer e registrar perdas oriundas do impacto da pandemia nos negócios.

O alerta já foi dado em março pela CVM (Comissão de Valores Mobiliários), que destacou “a importância de as companhias abertas e seus auditores independentes considerarem cuidadosamente os impactos da Covid-19 em seus negócios e reportarem nas demonstrações financeiras os principais riscos e incertezas.”

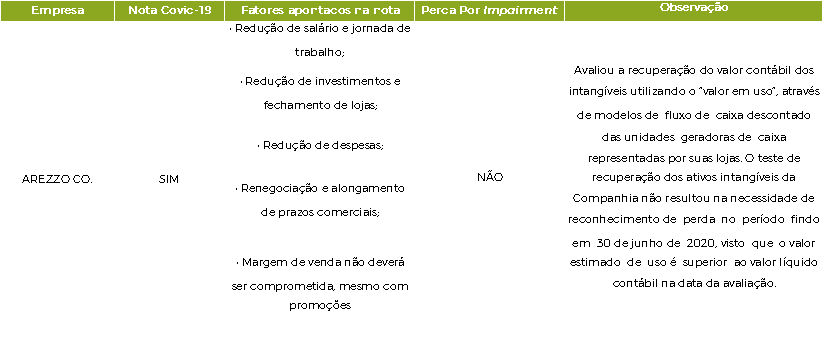

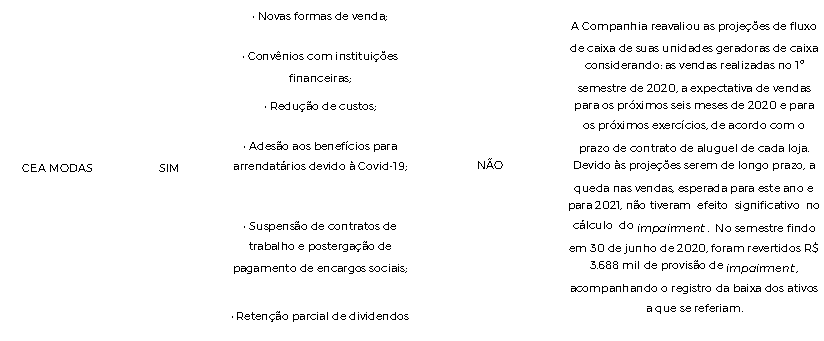

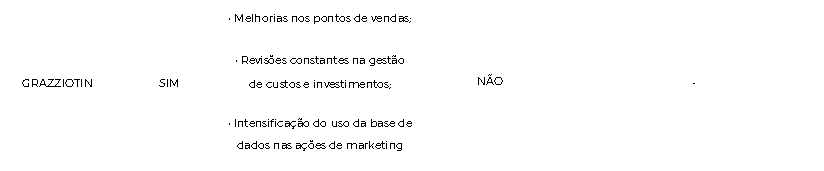

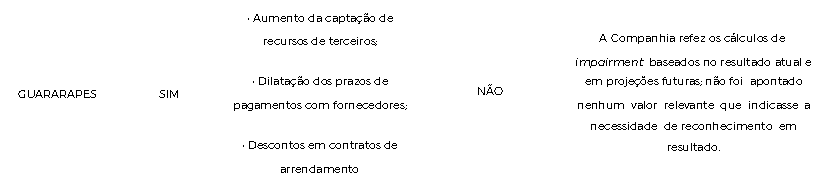

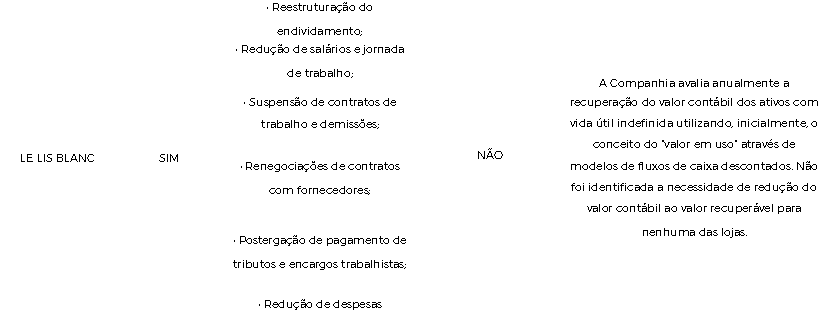

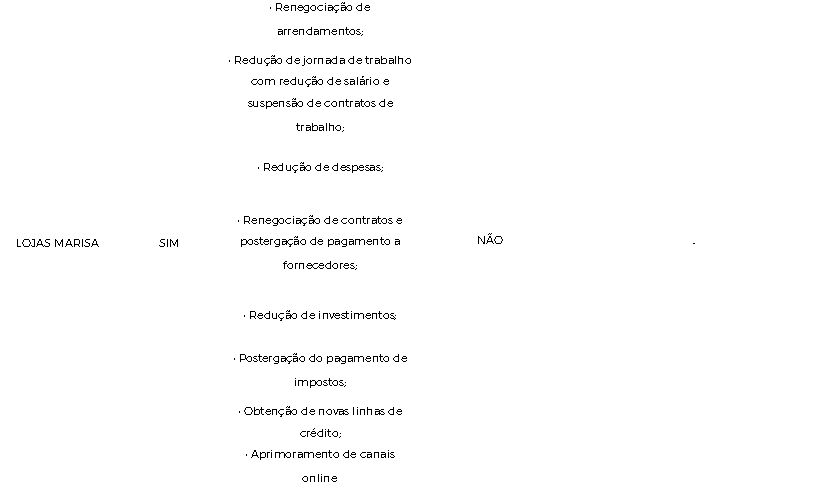

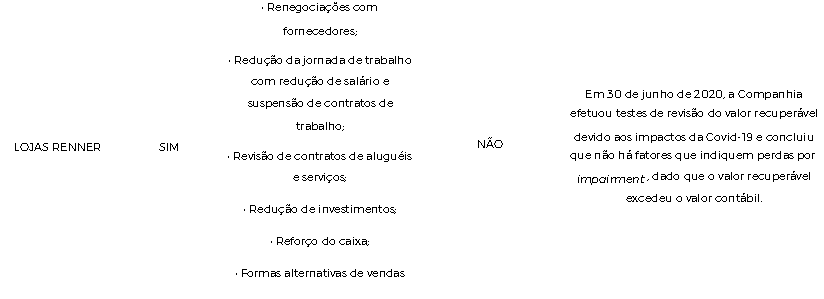

Para identificar como essas informações vêm sendo tratadas pelas empresas de capital aberto, selecionamos um setor que supomos sofrer grande impacto: varejo (o segundo artigo da série; para acessar o primeiro – “Viagens e Lazer” – clique aqui), conforme a Classificação Setorial das Empresas Negociadas na B3, disponível no seu site. Analisamos as notas explicativas com o objetivo de constatar a existência de nota específica para o evento Covid-19, suas razões e se houve ou não registro de perda por impairment realizado pelas empresas, de acordo com a tabela a seguir:

As DFs foram disponibilizadas pelas empresas em www.b3.com.br, acessadas em 19/09/20, ou no site das próprias empresas.

Constatamos que todas as empresas do setor de varejo apresentaram nota COVID-19. Entre os fatores mais destacados, referentes aos impactos sofridos e medidas tomadas, encontramos: suspensão de contrato de trabalho, redução de jornada, renegociação de contratos de aluguel e revisão de despesas.

Com exceção de LOJAS MARISA e GRAZZIOTIN, todas as outras fizeram análise de impairment test por meio do fluxo de caixa futuro. Das sete empresas do setor, cinco fizeram teste (72%). Nenhuma delas identificou necessidade de ajuste por impairment test.

Esperamos que as demonstrações financeiras ao longo de 2020 demonstrem adequadamente os efeitos financeiros da Covid-19 conforme recomendado pelo CFC (Conselho Federal de Contabilidade), através das normas NBC TG 01 – Redução ao Valor Recuperável de Ativos, NBC TG 46 – Mensuração do Valor Justo, NBC TG 48 – Instrumentos Financeiros e NBC TG 24 – Evento Subsequente.