Recuperação da Economia Brasileira

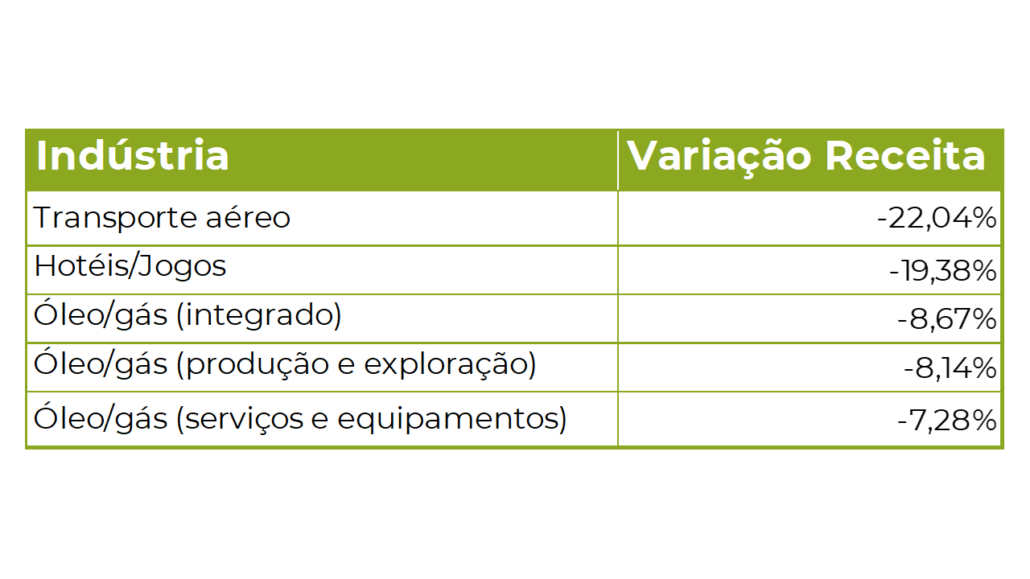

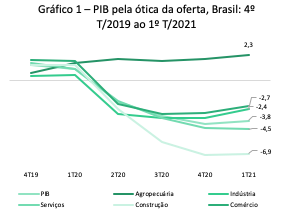

O desempenho da atividade econômica pode ser analisado pelos fatores da oferta ou demanda agregada. O Gráfico 1 destaca o desempenho do PIB, no acumulado de 12 meses, pelos segmentos da oferta. O PIB registra uma retração de 3,8%, muito influenciado pela recessão recorde do segundo semestre do ano passado, período mais crítico da pandemia. O setor da agropecuária foi destaque positivo, com crescimento de 2,3% anualizado. A forte demanda mundial por grãos, carnes e derivados puxaram as exportações e o segmento. As atividades do comércio e indústria tiveram um desempenho melhor do que o PIB, beneficiando-se do avanço do e-commerce e dos preços internacionais das commodities: minério de ferro (aço), petróleo e madeira, por exemplo. A indústria extrativa foi destaque positivo no início do ano, com ampliação da produção e dos investimentos.

Fonte: IBGE, Contas Nacionais Trimestrais.

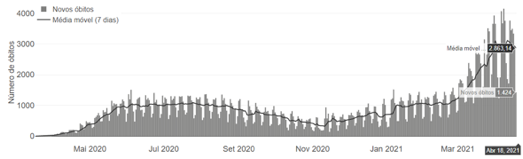

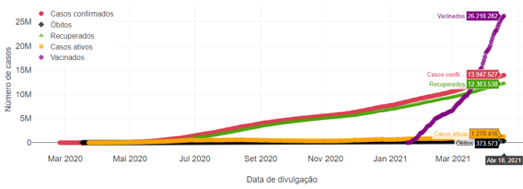

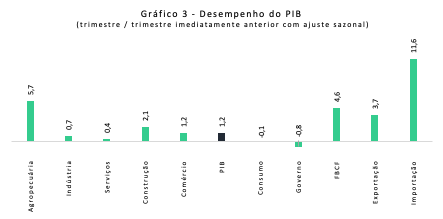

Nos trimestres anteriores à pandemia, o PIB da construção mostrava baixo dinamismo e, por esse motivo, em 12 meses a atividade está em queda de 6,9%. Porém, cabe destacar que o setor está se recuperando, com crescimento no 1ºT/2021 na ordem de 2,1% em relação ao trimestre imediatamente anterior (Gráfico 3). O setor de serviços com queda de 4,5% anualizada e representando cerca de 60% do PIB foi severamente afetado pelas restrições de mobilidade social e do elevado desemprego do trabalho informal. Dessa forma, uma recuperação mais robusta da economia brasileira passa necessariamente pelo avanço no processo de vacinação. Com isso, esperamos uma retomada mais consistente do setor de serviços nos próximos trimestres, em especial durante o segundo semestre (Gráfico 4).

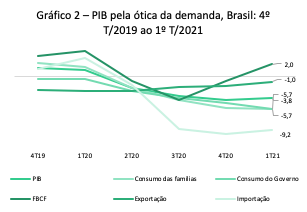

Pela ótica da demanda, o destaque positivo em 12 meses está na formação bruta de capital fixo, com avanço de 2,0%. O volume de investimento no 1º trimestre em relação ao trimestre imediatamente anterior cresceu 4,6% (Gráfico 3), indicando um maior gasto das empresas na compra de novas máquinas e equipamentos. As exportações caíram pouco durante a pandemia em virtude da forte valorização das commoditiese indicam um crescimento no trimestre de 3,7%. O consumo das famílias representa 60% do PIB e sua queda de 5,7% em 12 meses (Gráfico 2) dificulta o registro de uma retomada mais robusta. Os dados do 1º trimestre de 2021 mostram uma estabilidade no consumo, e o maior desafio da economia consiste em estimular esse crescimento, com uma maior recuperação no mercado de trabalho e na renda real.

Fonte: IBGE, Contas Nacionais Trimestrais.

Os fortes dados dos investimentos nas empresas mostram que o PIB, no 1º trimestre, foi puxado por fatores da oferta agregada. Dados divulgados pelo IBGE demonstram que o nível dos estoques (matérias-primas, produtos em elaboração ou acabados) foi de R$ 83,9 bilhões, representando 4,1% do PIB. Foi um maior nível percentual da série histórica das contas nacionais. Variações positivas nos estoques indicam uma recuperação econômica. Por exemplo, em 2010, quando o PIB cresceu 7,5%, a variação positiva nos estoques atingiu cerca de 1,3% do PIB, mas com forte crescimento no consumo das famílias.