Vacinação e a atividade econômica no segundo semestre

No Brasil, março deste ano foi o pior mês da pandemia. Esta segunda onda (ou segundo pico), como está sendo chamada, vem superando em larga escala a fase inicial da doença em nosso país. Para uma base comparativa, durante a primeira onda, em junho de 2020, o número de óbitos estimado era de 1.000 pessoas por dia. Apenas em março de 2021, o país registrou mais de 66 mil óbitos, ou seja, uma média diária de aproximadamente 2,1 mil mortes. O número de casos ativos também aumentou, pressionando o sistema de saúde de vários estados. A lotação nos leitos de UTI de hospitais e a utilização das UPAs para atendimento de pacientes geraram a necessidade, nos governos estaduais e municipais, de decretar as bandeiras vermelha ou roxa.

Com efeito direto, a maior restrição na circulação de pessoas impactou negativamente a atividade econômica, que continuará fraca durante este primeiro semestre de 2021. Contudo, o país avançou na campanha de imunização. Estima-se que, só em março, 11,7 milhões de pessoas receberam a primeira dose da vacina. Com o avanço da vacinação e consequente imunização da população brasileira, o retorno da mobilidade social terá impacto positivo sobre nossa economia, principalmente a partir do segundo semestre.

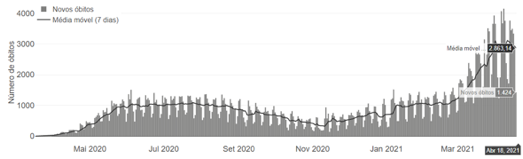

O gráfico a seguir descreve o avanço diário da doença no Brasil desde seu início em fevereiro de 2020. A transmissão da Covid-19 segue a mesma sazonalidade de outras doenças respiratórias, como a H1N1 e a gripe Influenza. Durante o início do outono e fim do inverno de 2020, o número de óbitos manteve-se elevado – cerca de 900 a 1.000 mortes diárias. A média móvel (sete dias) de novos casos diários chegou a ser de 45 mil. Esses números começaram a ser reduzidos com mais intensidade a partir de setembro, diminuindo para cerca de 500 o número de óbitos diários.

Gráfico 1 – Novos óbitos e média móvel da Covid-19 no Brasil

O avanço da Covid-19 no Brasil teve seu pico no mês de março de 2021. Os novos casos passaram de uma média móvel (sete dias) diária de 45 mil, em fevereiro, para 77 mil em março, pressionando o sistema de saúde público e privado. Como consequência, vários estados e municípios decretaram as bandeiras vermelha e roxa. A mobilidade social foi severamente restringida. Serviços e atividades não essenciais foram fechados ou tiveram sua atuação bastante restrita. Por isso, esperamos uma atividade econômica mais fraca durante o primeiro semestre.

Destaca-se que, no dia 31 de março, o país registrou o recorde de óbitos diários (3,9 mil), foi o pico. Felizmente, a média móvel (sete dias) está em queda em abril. O sistema de saúde permanece extremamente pressionado, mas algumas cidades e estados estão começando a adotar a bandeira laranja, possibilitando, assim, uma maior mobilidade da população. O país enfrentará, nos próximos meses, o período de outono e inverno, estações de maior incidência de gripes e doenças respiratórias e, por isso, o avanço em massa da campanha de vacinação é a maior prioridade no combate à evolução da doença.

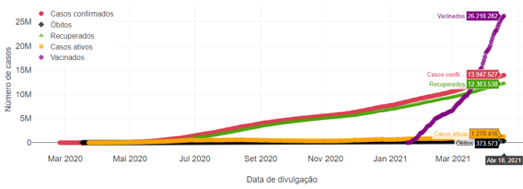

O gráfico a seguir destaca que março também foi o mês de maior número de pessoas vacinadas. Mais de 26 milhões de pessoas receberam a primeira dose, representando aproximadamente) 12,3% da população total do Brasil. Em média, o país aplicou cerca de 360 mil doses por dia e, desde janeiro, em torno de 285 mil por dia.

Gráfico 2 – Vacinação da Covid-19 no Brasil

Tivemos notícias positivas nos últimos dias: o Ministério da Saúde anunciou a compra de 138 milhões de doses das vacinas contra Covid-19. Pelos contratos, serão 100 milhões de doses da Pfizer e 38 milhões de doses da Janssen, da Johnson & Johnson. A vacina da Janssen é aplicada em dose única e, no cronograma, está prevista a entrega de 16,8 milhões de doses até setembro e 21,1 milhões entre outubro e dezembro deste ano. A Pfizer pretende entregar o primeiro lote de 1 milhão de doses em abril, 2,5 milhões em maio, 10 milhões em junho, 10 milhões em julho, 30 milhões em agosto e 46,5 milhões em setembro.

Desde 25 de março, a Fundação Oswaldo Cruz (Fiocruz) vem recebendo remessa de insumos da China para a fabricação de 12 milhões de doses da vacina contra a Covid-19. O último lote será entregue no início de abril e o material será processado em Bio-Manguinhos, na Fiocruz. O mais importante é que, a partir do segundo semestre, com a incorporação da tecnologia do IFA, a Fiocruz prevê entregar mais 110 milhões de doses.

Segundo o Ministério da Saúde, o Brasil tem contratado, com diferentes laboratórios, o recebimento de cerca de 562 milhões de doses de vacinas contra a Covid-19 até o fim de 2021. A entrega da grande maioria das vacinas está prevista para o segundo semestre como também a sua aplicação. Se o Brasil avançar de modo eficaz na campanha de vacinação, a mobilidade social será mais flexível e a economia terá um impulso de retomada da atividade produtiva, em especial do setor de serviços.