Pequenas e médias empresas adotam debêntures

A opção de financiamento, que até pouco tempo era exclusividade das grandes empresas, agora está mais atrativa e acessível.

A captação de recurso é sempre um desafio dentro de um negócio, seja ele de grande ou pequena proporção. É preciso entender o cenário de cada empresa para busca a melhor opção disponível no mercado.

A emissão de debêntures, tradicionalmente, era um instrumento financeiro de alocação de recursos quase sempre utilizados por grandes empresas. Porém recentemente observamos que pequenas e médias empresas passam a se utilizar desse instrumento. Emissões recentes de debêntures estão abaixo do valor de R$ 50 milhões.

Um dos motivos deste movimento são as dificuldades e o valor dos empréstimos ofertados pelos bancos tradicionais. As pequenas e médias empresas começaram a despertar para a busca por sistemas alternativos de financiamento. Um bom planejamento na hora de captar o recurso pode resultar em um projeto muito mais econômicos e viável.

Normalmente estas operações menores são encarteiradas pelo próprio coordenador da emissão ou por um grupo de investidores. As debêntures acabam sendo uma alternativa mais barata à tradicional (bancos) e passam a ser vistas como uma opção pelos investidores em um cenário de queda significativa de taxa de juros dos títulos públicos e os indexados a eles.

Captações recentes via debêntures (fonte: Valor, 18/02/20)

| Empresa | Valor captado | Remuneração a.a. | Prazo/vencimento |

| Agasus | R$ 30 milhões | DI + 5,75% | 2024 |

| Agasus | R$ 20 milhões | 12,45% pré | 6 anos |

| Plugify | R$ 10 milhões | 15,8% | 5 anos |

| Flex | R$ 23 milhões | DI + 4,7% | 2022 |

| Faro Energy | R$ 15 milhões | IPCA + 4,45% | 2030 |

| Mais Educação | R$ 1,96 milhões | IPCA + 11% | NI |

| Agro Talent | R$ 30 milhões | DI + 4,3% | 2022 |

O custo para emissão de debêntures sempre foi visto como um impeditivo para a sua colocação. Todavia, as dificuldades para a obtenção de recursos financeiros via bancos (garantias e avais), a queda nas taxas de retorno dos investimentos tradicionais e o encarteiramento pelos emissores, possibilitaram que essa alternativa de captação se tornasse atrativa também para as pequenas e médias empresas.

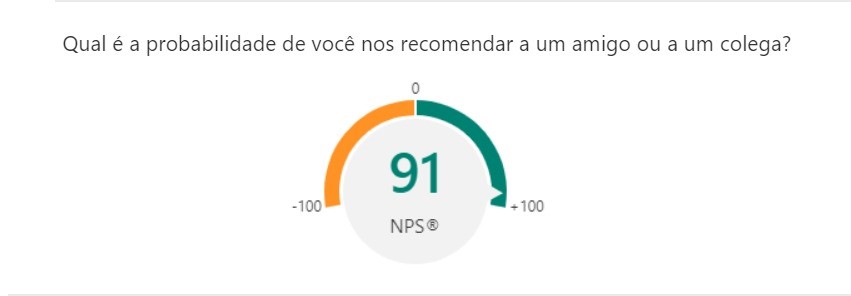

Para que uma pequena ou média empresa saiba se a emissão de debêntures é a melhor alternativa para o seu objetivo é preciso que se faça um estudo técnico. Com o diagnóstico do cenário é preciso formatar um plano de aplicação para a captação. A Valuup consultoria conta com profissionais experientes em projetos de captação de recurso e está à disposição de empresas que têm esse desafio.