A Recuperação do Varejo na Economia Brasileira

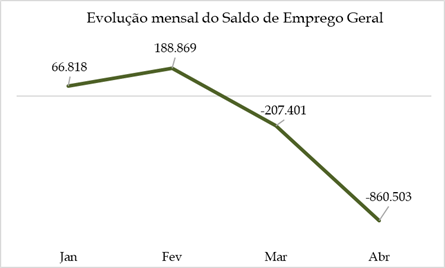

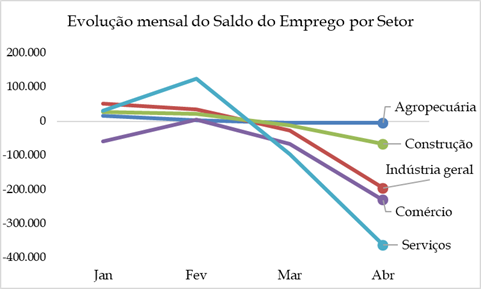

Os economistas esperam que o segundo trimestre de 2020 venha apresentar os piores números sobre o desempenho do PIB, em virtude da forte recessão ocasionada pelo corona vírus. Provavelmente, em relação ao mesmo período do ano anterior, o PIB irá cair em torno de 11% – uma retração nunca vista antes em nosso país. Grande parte dessa queda será puxada pelo comércio, principalmente pelas dificuldades enfrentadas pelas pequenas e médias empresas.

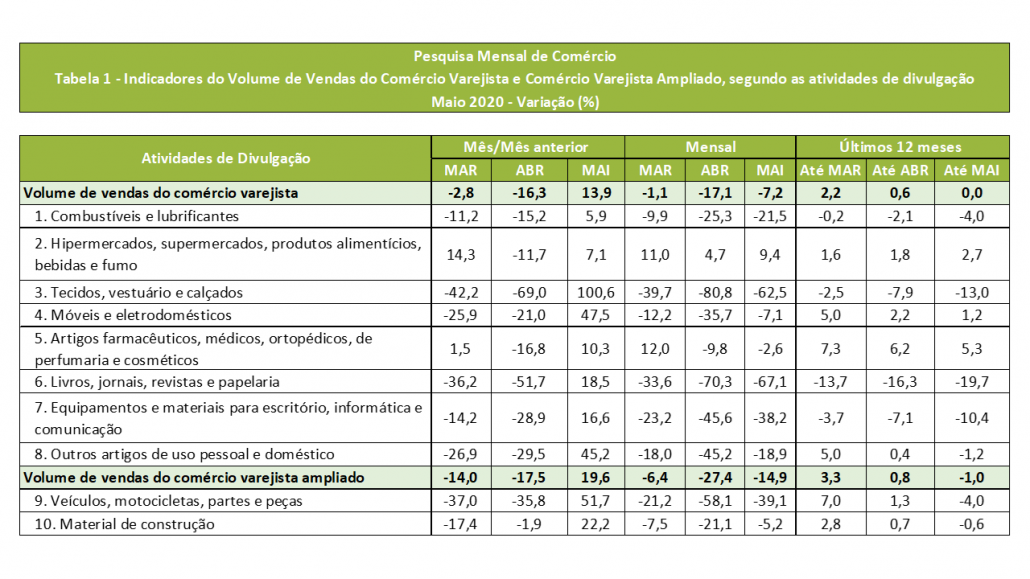

Os dados de março e abril, da Tabela 1, indicam quedas das vendas varejistas de 2,8% e 16,3%, respectivamente. Adicionando veículos e material de construção, constata-se que a redução foi maior: 14,0% e 17,5%, respectivamente. Para nosso alívio, em maio, o volume de vendas do comércio varejista nacional mostrou aumento de 13,9%, frente ao mês imediatamente anterior. O resultado foi melhor, considerando o comércio varejista ampliado, com alta de 19,6%. Realmente, as vendas de veículos apresentaram uma significativa recuperação.

As atividades que menos foram afetadas pelos impactos da Covid-19 foram as de hipermercados, supermercados e produtos alimentícios (2,7%) e as de artigos de farmácia e equipamentos médicos (5,3%). Essas atividades, consideradas essenciais, não ficaram paralisadas totalmente durante o isolamento social ou a quarentena mais rígida.

Os setores que mais sofreram estão registrando, a partir de maio, uma excelente retomada. Em especial, as atividades de vestuário (100,6%), móveis e eletrodomésticos (47,5%) e artigos de uso pessoal (45,2%), no comércio varejista restrito. No ampliado, as vendas de veículos e motos (51,7%) e material de construção (22,2%) aumentaram consideravelmente indicando uma retomada mais rápida e vigorosa.

Em linhas gerais, a recuperação de nossa economia, necessariamente, passa pela retomada das atividades do comércio varejista as quais já estamos identificando.

Na série sem ajuste, no confronto com igual mês do ano anterior, o comércio varejista assinalou recuo de 7,2% em maio de 2020 (conforme tabela 1), reduzindo o ritmo de queda de abril de 2020 (-17,1%), terceira taxa negativa consecutiva. O indicador acumulado nos últimos 12 meses, ao passar de 0,6% em abril para estabilidade (0,0%) em maio, sinaliza perda de ritmo das vendas. O comércio varejista ampliado, frente a maio de 2019, mostrou recuo de 14,9% reduzindo o ritmo de queda (-27,4%) frente a abril de 2020, terceira taxa negativa consecutiva. Assim, o varejo ampliado acumulou perda de 8,6% no indicador acumulado no ano de 2020 contra -6,9% no mês anterior. O indicador acumulado nos últimos doze meses, ao passar de 0,8% até abril para -1,0% até maio, registra primeiro sinal negativo para a série desde setembro de 2017.

O aumento de 13,9% no volume de vendas do comércio varejista na passagem de abril para maio de 2020, na série com ajuste sazonal, registrou taxas positivas em todas as 8 atividades pesquisadas, apresentadas a seguir por ordem de magnitude de taxa: tecidos, vestuário e calçados (100,6%), móveis e eletrodomésticos (47,5%), outros artigos de uso pessoal e doméstico (45,2%), livros, jornais, revistas e papelaria (18,5%), equipamentos e material para escritório, informática e comunicação (16,6%), artigos farmacêuticos, médicos, ortopédicos, de perfumaria e cosméticos (10,3%), hipermercados, supermercados, produtos alimentícios, bebidas e fumo (7,1%) e combustíveis e lubrificantes (5,9%), conforme o Gráfico 3. Considerando o comércio varejista ampliado, em maio, o volume de vendas aumentou 19,6%, frente a abril de 2020, na série com ajuste sazonal, também registrada em ambos os setores que compõem esse indicador (além dos 8 que integram o comércio varejista, descritos acima): veículos, motos, partes e peças registraram crescimento de 51,7% e material de construção 22,2%. Vale ressaltar que os dois setores vinham em queda no mês anterior: -35,8% para o setor de veículos e -1,9% para material de construção.