Dicas sobre gestão de caixa em empresas em crise

O período de pandemia trouxe mudanças na nossa sociedade, as preferências do consumidor mudaram e, sobretudo, a cabeça do empresário. Majoritariamente, os negócios tiveram uma queda de faturamento durante essa fase, o caixa virou o grande vilão ou herói das empresas e a necessidade de uma gestão de caixa mais efetiva foi evidenciada.

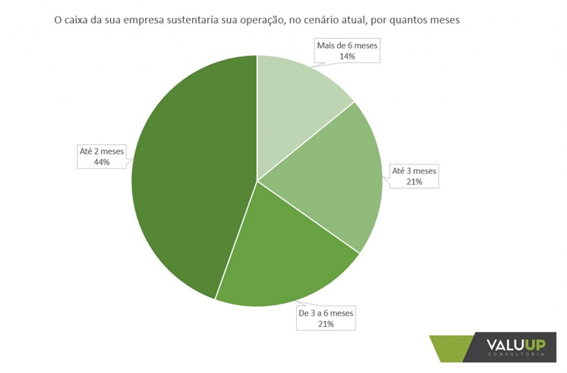

Durante o evento online, realizado pela Valuup no dia 01 de abril de 2020, que reuniu cerca de 200 pessoas, todos foram questionados sobre as dificuldades enfrentadas neste período de crise, e uma das perguntas foi: O caixa da sua empresa sustentaria sua operação por quantos meses?

O resultado da pesquisa surpreende quando se analisa que quase metade dos respondentes (44%) diz que teria caixa para apenas dois meses.

Agora que o pior da turbulência passou, é necessário que as empresas, independentemente do tamanho, comecem a olhar com outros olhos para o caixa, por isso vamos trazer algumas dicas para melhora da posição do caixa: sugerimos dividir em duas fases, sendo o primeiro momento considerando aumento e salvaguarda do caixa e, no segundo, tornando o caixa sustentável.

1ª Fase – Aumento e salvaguarda de caixa

Para pensar e desenvolver as projeções de caixa, propomos a criação de um comitê de caixa e indicamos que seja composto pelos gestores das áreas a seguir:

- Administrativo/Operações;

- Financeiro;

- Compras;

- Vendas.

Aconselhamos que esse comitê, a partir de então, reúna-se semanalmente para discussões, acompanhamento e aperfeiçoamento da gestão do caixa.

Apontamos como essencial, para dar início a esse processo, que cada área levante, no mínimo, os seguintes pontos (ideal que seja feito reunião de imersão e que as discussões não levem mais do que uma semana):

- Operações/Administrativo

- Programação de produção

- Fornecedores indiretos

- Níveis de estoques

- Ativos não essenciais

- Financeiro

- Fluxo de caixa (histórico e projeções)

- Processos e controles do financeiro

- Posição das contas correntes e limites disponíveis

- Capital de giro e nível de endividamento

- Compras

- Principais fornecedores categorizados

- Fornecedores substitutos

- Processo de compras e controles

- Vendas

- Principais clientes categorizados

- Formas de pagamento

- Processos de vendas e controles

É importante que o comitê gestor do caixa defina as projeções conjuntamente; sugerimos que trabalhe com um horizonte de três meses, com visão diária, semanal e mensal, em que indicamos uma estrutura simplificada como o exemplo a seguir:

Saldo Inicial

(+) Entradas Operacionais

(-) Saídas Operacionais

(=) Saldo Operacional de Caixa

(+) Entradas não operacionais

(-) Saídas não operacionais

(=) Saldo não operacional

Saldo Final

Além de discussão e construção das projeções, receitamos que esse comitê seja responsável por:

- Controles centralizados de novas compras e novas vendas;

- Acompanhamento dos indicadores de caixa;

- Plano de ações semanais de geração e preservação de caixa;

- O resultado de cada ação semanal é apresentado na reunião seguinte com os devidos indicadores de desempenho da ação.

- Controle do previsto x realizado.

Cada empresa tem suas especificidades; porém, podemos listar dez pontos a serem abordados por todas as empresas para estabilização do caixa:

- Ajustes de prazos do contas a pagar e contas a receber (quanto menor for a diferença entre pagamento e recebimento melhor);

- Redução do preço de venda para liquidação e estoques obsoletos;

- Venda de ativos não essenciais;

- Levantamento e criação de fornecedores alternativos;

- Refinanciamento de dívidas;

- Estratégia de cobrança de créditos inadimplidos;

- Revisão dos controles de créditos para clientes;

- Estudo da rentabilidade dos produtos (preferencialmente por cliente) e, consequentemente, definição da não continuidade dos não rentáveis;

- Pausa nos investimentos nessas 13 semanas da 1ª Fase;

- Envolver a empresa como um todo no processo de cultura do caixa.

Ao fim das 13 semanas e depois de trabalhar os pontos levantados, entramos na 2ª Fase.

2ª Fase – Caixa sustentável

Sugerimos que o comitê de caixa continue a se reunir semanalmente. No entanto, uma vez que todos já estão envolvidos no processo e a cultura do caixa já está instalada, agora o comitê vai passar a manter o acompanhamento dos novos processos e controles trazidos. Vai começar a discutir as questões de maneira menos imediatista, a considerar o médio e longo prazo e a pensar sobre o que é necessário para a melhora da empresa como um todo, analisando as ações futuras no ponto de vista do caixa, continuando a manter o horizonte projetivo para o acompanhamento do previsto x realizado.

Outra dica que podemos deixar é a remuneração/incentivo dos gestores pela geração de caixa e não por outras métricas.

O que podemos observar é que empresas que conseguem percorrer esse caminho se tornam empresas muito mais seguras e perenes. Afinal, as empresas quebram e entram em crise por falta de caixa. Se você e/ou sua empresa quiserem ajuda para o desenvolvimento desse processo, a equipe da Valuup poderá ajudá-lo.