A nova política monetária do Fed e seus impactos no Valuation

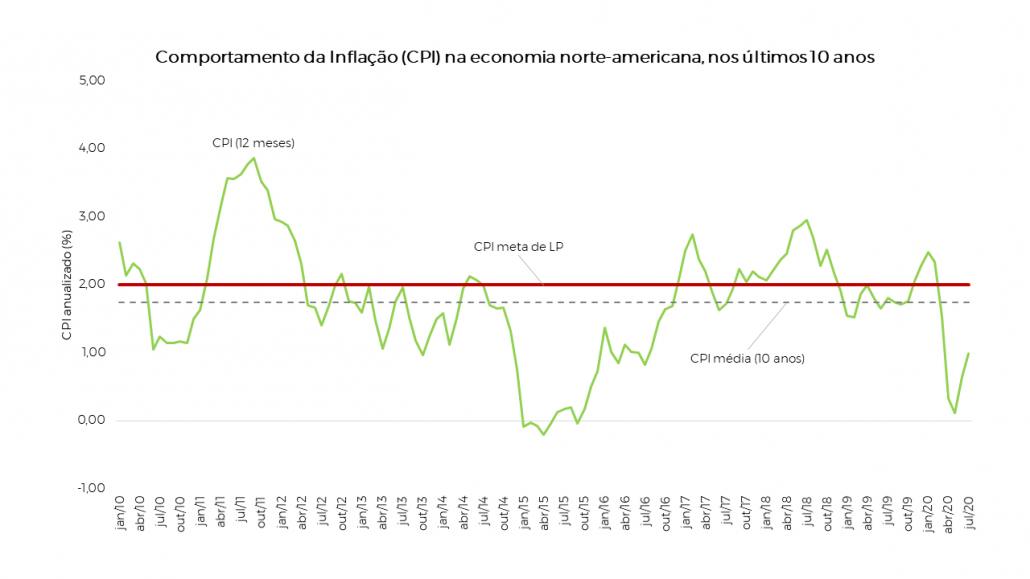

A Lei Humphrey-Hawkins, aprovada pelo Congresso dos EUA, em 1978, determinou os objetivos do Fed (BC dos EUA): a busca do máximo emprego com preços estáveis e taxas de juros de longo prazo moderadas. Historicamente, o Fed persegue uma meta de inflação de 2% ao ano, alinhada com uma taxa de desemprego natural, a qual não tende a pressionar o nível geral de preços. É a famosa curva de Phillips expandida pelas expectativas racionais. Entretanto, na quinta-feira, dia 27 de agosto, durante o Simpósio Econômico de Jackson Hole, o presidente do Fed, Jerome Powell, anunciou uma nova estratégia de política monetária, definindo uma meta de inflação média de 2% ao longo do tempo. Atualmente a economia dos EUA não está alinhada a esse objetivo. Conforme o gráfico a seguir, nos últimos dez anos, a inflação média do CPI foi de 1,74% anualizada. Como consequência, a autoridade monetária estará inclinada a aceitar um processo inflacionário mais intenso no curto prazo, pois o comportamento mais forte dos preços ajudaria no realinhamento das expectativas inflacionárias de longo prazo mais perto de 2,0%.

Nota: CPI para todos os consumidores urbanos, todos os itens (CPI-U).

Como resposta à crise financeira internacional de 2008-2009, o Fed implementou políticas monetárias mais flexíveis com forte expansão de liquidez. Durante a recuperação da crise, a economia passou a registrar processos inflacionários mais intensos a partir de 2011, mas foi um período curto. A economia logo voltou a operar com taxas de inflação abaixo de 2%. Seguindo essa lógica, a adoção de políticas monetárias mais expansionistas para combater os efeitos recessivos decorrentes da pandemia e do isolamento social pode pressionar a inflação norte-americana e mundial no curto prazo. No entanto, no longo prazo, a economia poderá se ajustar com avanço de produtividade, mudança nos contratos dos mercados de trabalho, entre outros, o que poderá contribuir para uma desinflação. É nesse novo cenário de mudanças institucionais e avanços tecnológicos que o BC americano entende que a taxa de juros poderá ficar em um nível suficientemente baixo por um longo período e deixar a economia “rodar” no curto prazo com um processo inflacionário mais forte.

Contudo, há dúvidas em relação à condução da política monetária norte-americana. A primeira delas diz respeito sobre qual média de inflação o Fed vai perseguir. Ainda não está claro se, para o cálculo dessa média, serão dez, cinco ou três anos, por exemplo. A segunda questão refere-se ao comportamento do mercado de trabalho. Qual taxa de desemprego a autoridade monetária considera saudável para o funcionamento da economia? Pode-se trabalhar com uma taxa de desemprego natural específica ou deve-se focar a análise em vários indicadores do mercado de trabalho?

O fato é que uma política monetária focada na manutenção de uma taxa de juros baixa, por um longo período, inundará o mercado financeiro internacional de liquidez. Os impactos positivos sobre as empresas brasileiras estarão expressos em taxa de juros livre de risco menor. Com isso, os fluxos projetados ao longo do tempo, em um estudo de valuation, por exemplo, serão descontados a uma taxa menor. O valor das empresas tende a subir e os investidores terão maior apetite por ativos de risco. Nesse sentido, entende-se que os novos estudos de valor devem incorporar esse cenário para o processo de precificação dos ativos em operação.