Inflação dos Alimentos no Cenário Atual

A inflação do mês de setembro, no valor de 0,64%, ficou acima das expectativas. Em 12 meses, o IPCA acumulou uma alta de 3,14% e, no ano, 1,34%. O grupo que mais influenciou esse aumento foi alimentação no domicílio, com uma valorização de 9,17% no ano. A forte demanda internacional por commodities, em especial alimentos, vem pressionando alguns itens essenciais no consumo das famílias. A tabela a seguir destaca que óleo de soja (+51,29%), arroz (+40,67%), feijão (+34,48%) e leite longa vida (+30,39%) tiveram aumentos expressivos. Em paralelo, as exportações físicas de alimentos no acumulado de janeiro a setembro de 2020, em relação ao mesmo período do ano anterior, aumentaram significativamente, com arroz sem casca (+28,1%), soja (+30,3%), leite, creme de leite e laticínios (+24,1%). De fato, o avanço das exportações físicas e a forte valorização do dólar ampliaram o repasse de preços desses itens ao consumidor final, mesmo em um ambiente de recessão econômica.

Outra fonte de inflação preocupante para os índices de preços são os bens industriais, principalmente em virtude da valorização do minério de ferro no mercado internacional. As exportações de ferro-gusa, pó de ferro ou aço e ferro-ligas aumentaram em 32,7% entre janeiro a setembro de 2020 em relação ao mesmo período do ano anterior. A falta de insumos na área industrial e embalagens estão dificultando a retomada da atividade produtiva. Contudo, em nosso cenário de referência esse choque é temporário, mas entender e acompanhar sua evolução é fundamental. Cabe destacar que maiores riscos inflacionários derivados de novas depreciações no Real podem alimentar o processo de reajustes de preços e prejudicar a manutenção da taxa de juros em patamares historicamente baixos. Dessa forma, a manutenção de uma Selic em níveis de aproximadamente 2,0% ao ano pode estar ameaçada caso ocorra uma contaminação da atual pressão de preços nas expectativas de inflação de longo prazo.

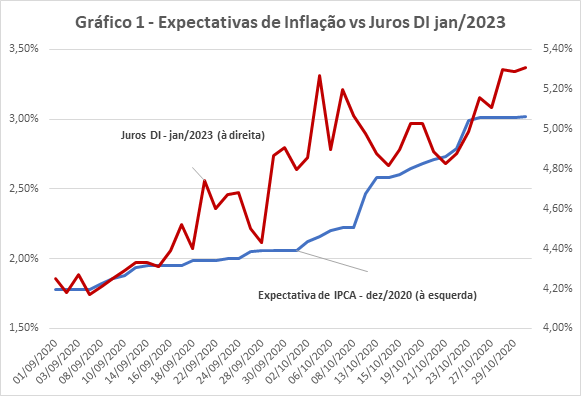

O gráfico a seguir descreve o forte aumento nas expectativas de inflação para o final de 2020 e sua influência na dinâmica do mercado de juros futuros DI, em especial nos contratos com vencimento em janeiro de 2023. Torna-se fundamental acompanhar e analisar os impactos de uma inflação maior no curto prazo na curva de juros futuros, pois uma maior pressão nos preços domésticos, aliada a uma taxa de câmbio desvalorizada, pode pressionar os juros de nossa economia gerando um maior desafio para o processo de reequilíbrio das contas públicas a partir de 2021.

Fontes: B3 e Focus/BCB.