Fusões e aquisições no Brasil

Recuperação no 3ºT indica um 4ºT movimentado

Depois de um 2019 com número recorde de fusões e aquisições no Brasil, com um total de 1.231 operações (segundo levantamento da KPMG), a expectativa era de que o ano de 2020 superasse mais uma vez os números anuais alcançados até então. No entanto, ninguém contava com o aparecimento do coronavírus e todos os efeitos decorrentes da pandemia ao redor do globo.

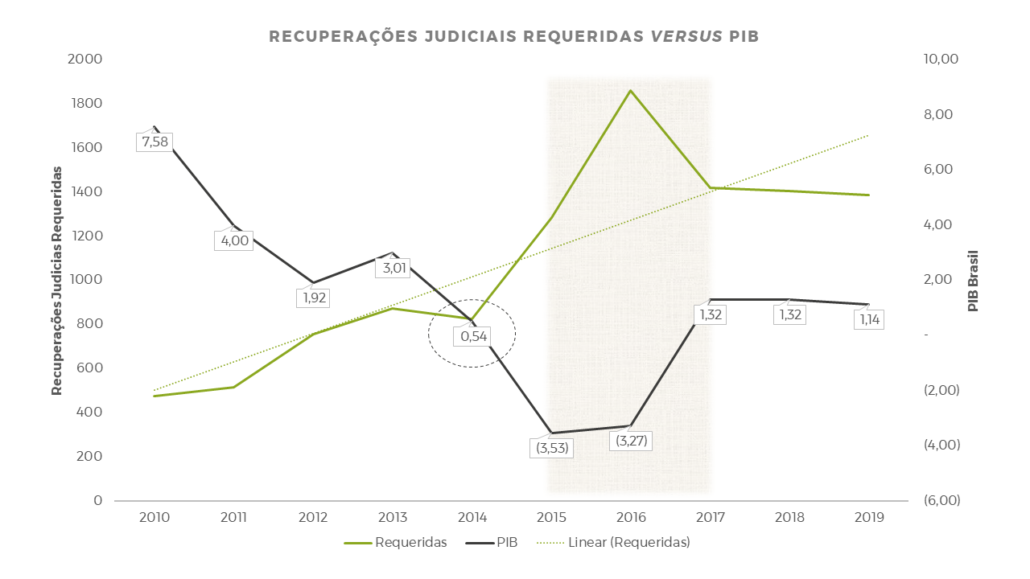

Com a paralisação de empresas e do comércio em escala, resultantes de medidas sanitárias para contenção da Covid-19, a economia parou e o reflexo pôde ser verificado na luta diária das empresas para preservação de caixa, bem como a grande queda do mercado de capitais no primeiro semestre. No que diz respeito às operações de fusão e aquisição, observou-se um cenário pouco atrativo para a abertura ou avanço de negociações com uma redução de 25% nas transações no primeiro semestre de 2020 em comparação com o mesmo período de 2019 (segundo TTR).

Depois de virada a página do período mais turbulento, encontramo-nos num cenário com a menor taxa básica de juros da história, em que se observa um processo de transferência dos recursos alocados em renda fixa para a economia real. Da mesma forma, com a baixa remuneração dos investimentos, as transações tornaram-se atrativas exigindo menor retorno dos novos projetos aliados com a redução do valor de empresas mais afetadas pela crise.

Esses fatores acarretaram dois tipos de movimento:

1) Empresas com caixa aproveitando oportunidades de negócio, seja diversificando suas atividades ou então investindo em tecnologia para se adaptar às novas condições impostas pelo distanciamento social;

2) Empresas que estão vislumbrando oportunidades pela sinergia de suas operações com o intuito de conseguirem se reerguer mais rapidamente – leia mais sobre Sinergia em nosso artigo.

No primeiro caso citado, podemos observar as movimentações da Magazine Luiza que, durante o período de pandemia, já adquiriu seis operações apostando cada vez mais em serviços digitais. Também podemos citar o grande volume de negociações envolvendo startups, com o número recorde de 100 transações em 2020 contra 63 em 2019 e 27 em 2018 (Fonte: Estadão). Neste último caso, essa movimentação ocorre justamente pela necessidade de grandes empresas se atualizarem digitalmente, onde a aquisição de produtos e serviços já desenvolvidos por essas startups, encurta o tempo a ser despendido para reprodução de algo semelhante.

No segundo caso, podemos usar como exemplo a operação envolvendo a Localiza e Unidas, duas empresas do mesmo setor que anunciaram sua união, o que vai gerar um gigante no segmento, aproveitando dos fatores de sinergia originado da transação (aprovação ainda depende do CADE). Outras ocorrências semelhantes podem ser verificadas em setores diferentes.

Visto isso, se no primeiro semestre a queda de transações em 2020 foi de 25% quando comparada com 2019, no acumulado até setembro esse número já reduziu para 15% indicando um mercado de M&A mais aquecido desde julho. Aliado a isso, podemos verificar o grande número de solicitações de registros de ofertas iniciais de ações ou units (65 pedidos segundo a CVM até 25/10/2020), e a grande maioria indicando a intenção de realizar aquisições com o dinheiro captado.

É certo que o impacto da crise foi e continua sendo grande, mas a recuperação está ocorrendo e o último trimestre de 2020 promete movimentar ainda mais a área de fusões e aquisições no Brasil.